新社会人クレジットカードのタイミング

【結論】新社会人がクレジットカードを早めに作るべき理由!

結論から言いますと、

カード会社は新社会人を「将来的に優良な顧客になりうる」と考えている為。

この1点になります。

ですから、早くて高卒から作れるのです!

高卒の新社会人は、高校の卒業式を終えた時点でクレジットカードを作れるようになるのが一般的です。

内定したらクレジットカードを作りましょう!

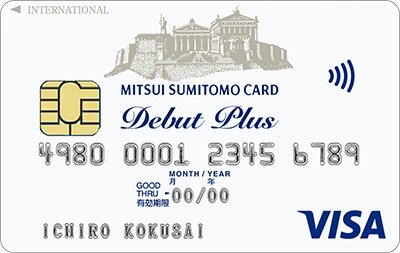

新社会人のためのカード!三井住友VISAカードは新社会人を応援しています。→ 三井住友VISAカード

スーパーホワイトには2種類?

えっ!「スーパーホワイト?」

- 新社会人は「スーパーホワイト」で「将来的に優良な顧客になりうる」スーパーホワイトなんです。

- 例えば30歳や40歳になりクレジットカードを初めて申し込むとします。この方も「スーパーホワイト」なんですが、クレジットカードを作りにくくなるのです。

なぜか?

上記の説明で、初めてクレジットカードを作る人を「スーパーホワイト」と分かりました。しかし、新社会人は「優良な顧客」、30歳40歳の始めての人は「懸念顧客」と判断するのです。2種類存在するのです。

その理由は、過去に支払いの延滞や自己破産などのいわゆる金融事故を起こした可能性を懸念されるからなんです。(金融事故から5年間経過すれば信用情報から消えます。5年間は新たにクレジットカードなどを作ることができません。)

「クレヒス」が重要!

「クレヒス」とはクレジットヒストリーの略称になります。クレジットカードのヒストリーですから、カードの利用歴、返済実績が信用情報に保存される情報のことを「クレヒス」と言います。

将来的にも優良顧客と判断される「クレヒス」は重要なのです。

健全な利用実績と返済実績は信用を積み上げていきます。将来に車や住宅など高額な買い物をする際に「クレヒス」は非常に強みになります。

新社会人の皆さんは20歳前後の方ですから、真っ白で「スーパーホワイト!」、この内にクレジットカードを持ち、「クレヒス」を積み上げていくのです。

どうですか?

クレジットカードを新社会人になったら持つことの理由がお分かり頂けたと思います。

クレジットカードを作るタイミングは?

新社会人向けのクレジットカードは、基本的には企業から「内定をもらった時点」で作れるようになります。

ただし、クレジットカードの審査基準は、「高校生を除く18歳以上の方」であるため、15歳などの「中卒の新社会人」は、申し込みができないため注意しましょう。高卒の新社会人は、高校の卒業式を終えた時点でクレジットカードを作れるようになるのが一般的です。

審査に落ちないか不安

初めてのクレジットカードの審査は、通過できるか不安に思う人も多いはず。しかし、新社会人は、カード会社にとって「将来的に優良な顧客になりうる」と考えられており、入会を歓迎されています。

利用限度額はいくらくらい?

クレジットカードの利用実績がない新社会人の方の場合、初期に設定される利用限度額は30万~50万円以下が目安となります。最初は利用限度額が低くても、きちんとクレジットカードの利用と支払いを継続していくことで、限度額を増額することができます。

申込欄に書く年収は手取りではない

初めてのクレジットカードの申し込みで注意したいのは、申込書の「年収」の欄です。ここには、年収から税金や社会保険料を引かれた後の「手取り額」ではなく、「支給額」を記入しましょう。

新社会人の年収の算出方法

新社会人の方の場合、クレジットカードの申込書の年収欄には、1年間でもらえる予定の「見込み年収」を記入します。この見込み年収は、「1ヵ月の支給額×12ヵ月分」で算出しましょう。算出した金額から、税金や社会保険料などを引く必要はありません。

例えば、1ヵ月の給与が20万円の場合、「20万円×12ヵ月=240万円」となるため、年収欄には240万円と記入します。

18歳から25歳まで限定で、初めてのカードにピッタリのカードがあります!

18~25歳の初めてカードを持つ学生や新社会人のために用意された、シンプルなカードです。初年度年会費無料で2年目以降も前年1回以上のご利用で無料になります。

- 通常利用でポイント2倍!

- さらに入会後3ヵ月はポイント5倍!

満26歳になった後の最初のカード更新日より、プライムゴールドカードへ切替えができます。結論から申し上げますと、世界シェア58%のVISAをお勧めします。

💛 💛 💛

覗いてみる!→ 三井住友VISAカードのポイント2倍

💛 💛 💛

クレジットカードを持つタイミングやキッカケは?

ライフステージの変化

カードを持つキッカケはライフステージの変化にあります。

- 大学入学・留学

- 新社会人(入社)

- 海外出張

- 結婚・出産

- 一人暮らし

このように大きく生活が変わるときにカードを持つキッカケとなっています。また必要に迫られますからね。

クレジットカードは海外の必需品!

- 海外旅行・修学旅行

- ホテル・お店などのサービス

- 一部Wi-Fi契約

- カーシェアリング

海外の必需品!クレカを持っていくべき10の理由

- 理由1 : 多額の現金を持ち歩かなくて良い

- 理由2 : 国ごとの通貨を持たなくても良い

- 理由3 : 両替所が見つからなくてもATMでキャッシングサービスが使える

- 理由4 : 海外キャッシングは両替よりも手数料が安いことがある

- 理由5 : 困ったときは日本語で対応してくれる

- 理由6 : 海外旅行傷害保険がある

- 理由7 : お買物安心保険がある

- 理由8 : 見知らぬ土地でも信頼を得られる

- 理由9 : クレジットカードを持っていないと利用できないサービスがある

- 理由10 : 利用明細が確認しやすい

三井住友VISAカードは、海外旅行傷害保険が充実しています。旅行先で体調が悪くなり、海外で病院へ・・・多額の請求をされることも・・・!そんな万が一のトラブルに備え海外旅行傷害保険に加入は必須です!(下記で詳しく説明しています。)

海外でクレジットカードが身分証明書代わりになるケース

- ホテルにチェックインするとき

- レンタカーを利用するとき

- その他、身分を証明することを求められたとき

写真入りクレジットカードであればさらに信頼性は高まる

- 写真入りカードの年会費は、通常の三井住友VISAカードと同額。

通常のカードからのお取り替えでも発行手数料は無料です。

クレジットカードの利用シーン

- インターネット通販

- 携帯料金の支払い

- 公共料金

- プロバイダー料金、

- コンビニエンスストア

- クレジットカードを使うとお得に買える!キャッシュレスの還元セールキャンペーンもあります。

例えば、こんなシーンがあります。

英語、話せないとな~。苦手だけど、いいところないかな・・・・?

→ 【やさしいエイゴ 自宅で学べる本格的な英語学習サービス】ネットの学習サービスに!簡単にクレジットカードで決済!

また、

ネット通販もカード簡単決済!

カニは通販が安くていいって聞いたけど・・・。カニ食べたいな~。

カニが食べたくなったら通販で!ご注文はコチラ!→ 蟹の匠本舗

エンジニアになりたいけど・・・?どっかないかな?

なにっ!仕事が決まればキャッシュバック!入りたい!

簡単カードで決済!

→ お仕事決まれば全額キャッシュバック!転職特化型Ruby実践研修【ポテパンキャンプ】

- ETCが欲しい

- 電子マネーが欲しい

という訳で、カードは生活には欠かせないものとなりどのカードを選択すればいいのか迷います。

悩みます・・・・。

やはり、今の世の中は、カードが必要とされ海外は特に必須アイテムです。

カード選びには年会費無料、ステータス、セキュリティ(安心・安全)、ポイント制度、マイルが貯まる、海外旅行傷害保険、電子マネーが選択基準と考えました。

そのポイントについて「6つ」をまとめました。

クレジットカードはVISA!おすすめ6つのポイント

- 世界シェアNO-1:安心・信頼のVisaブランド

- 充実のサービスなのに年会費を無料にできる

- セキュリティ面が抜群

- 海外旅行に安心

- ポイントが貯まりやすい

- 電子マネーiDが便利(ApplePay対応)

①:世界シェアNO-1:安心・信頼のVisaブランド

- VISA 58%

- Mastercard 26%

- 銀嶺 10%

- AMEX 3%

- JCB 1%

- DINERS 1%

恥ずかしくないクレジットカードVISA

ずばり!恥ずかしくはありませんね。安心・信頼のVisaブランドですから。

Visaカードは世界200以上の国と地域で利用できます!クレジットカードの売上高の世界シェアは、Visaが58%にのぼり、世界No.1なんです。

海外旅行や留学に一枚は持っておかなければならない安心のカードと言えます。もちろん、日本国内でも便利に使えます。

『1枚は持っておくべきVISAカード』と言えます。

『Visaといったら三井住友VISAカード』三井住友カードは、1980年2月、日本初のVisaカードとして、国内外共通「住友VISAカード」を発行しました。国内Visaカードのパイオニアなんです。Visaの歴史=三井住友カードの歴史といっても過言ではないのですね。

②:充実のサービスなのに年会費無料!

これは、駐車場無料ですが・・・、

クレジットカードにも年会費、無料があります。初年度はもちろん年会費無料ですが、翌年度以降も年会費無料、または半額でお持ちいただく方法もあります。

- デビュープラスカードは翌年度以降1回以上のご利用で無料!

- RevoStyleは永年無料!

三井住友カードの充実のサービスを年会費無料でご利用いただけるので大変お得です。まさに裏ワザです。

翌年度以降も年会費がお得になる条件

| カード名 | 初年度 | 翌年度以降 | |

|---|---|---|---|

| 条件(最大割引の場合) | |||

| デビュープラスカード | 無料 | 無料 | 前年1回以上のカード利用 |

| クラシックカード/ クラシックカードA | 無料 | 条件付無料 | 「マイ・ペイすリボ」登録&前年1回以上のカード利用 |

| アミティエカード | 無料 | 条件付無料 | 「マイ・ペイすリボ」登録&前年1回以上のカード利用 |

| プライムゴールドカード | 無料 | 税抜1,500円+税 まで割引 | 「WEB明細書」利用&年6回以上の請求 +「マイ・ペイすリボ」登録&前年1回以上のカード利用 |

| ゴールドカード | 無料 | 税抜4,000円+税 まで割引 | 「WEB明細書」利用&年6回以上の請求 +「マイ・ペイすリボ」登録&前年1回以上のカード利用 |

③:セキュリティ面が抜群

銀行系のクレジットカード会社だからこその、高セキュリティだと言えます。

- ICチップ搭載で高セキュリティ:偽造が困難なうえに、不正利用も未然に防止

- 顔写真付きも選べて安心:もしカードを盗難されても、顔写真がついていれば、不正利用防止に役立ちます。海外旅行や留学へ行く方に人気の、三井住友カードだけの安心サービスです。(デビュープラスカードは除く)

- モニタリングと会員保障制度:24時間365日、お客さまのカードをモニタリング(不審カード利用チェック)。また、会員保障制度により、特別なケースを除き、カードの紛失・盗難のお届け日から60日前にさかのぼり、それ以降の不正利用については弊社が補償します。

- 便利なWEB明細書サービス:紙の明細書に代えて、次回お支払い金額の確定をメールでお知らせし、パソコンまたは携帯電話、スマートフォンなどでいつでもどこでも明細をご確認いただけますので安心です。

ワンタイムパスワード機能登場

2015年10月にネットショッピング認証サービスのパスワードに、60秒ごとに変わる一度きりの使い捨てパスワード(ワンタイムパスワード)を導入いたしました!

インターネット取引によるクレジットカードの不正利用は、ID・パスワードの漏洩や使い回しに起因する「なりすまし被害」を中心に年々増加傾向にあり、現在では、全体の約半数を占めています。

ワンタイムパスワードを導入することで、上記「なりすまし被害」を防止することができ、高い安全性を確保できます。

ワンタイムパスワードは、スマホアプリ「One Time Pass」で提供いたします。

④:海外旅行に安心

事故でケガをした。:傷害死亡・後遺障害、傷害治療費用

旅先で病気になった。:疾病治療費用

ホテルの備品を壊してしまい、損害賠償を請求された。:賠償責任

旅先で7日以上続けて入院。家族が駆けつけた。:救援者費用

カードでクレジット決済された商品の破損・盗難による損害を、ご購入日およびご購入日の翌日から200日間補償します。:(一部補償の対象とならない商品・損害があります。)

海外キャッシュサービスのメリット

- 安心・安全!余分な現金やパスポートを持ち歩く必要もないので安心・安全です。

- お得!必要な分だけ引き出せるので、両替・再両替の手間もなく、おトク・便利です。

- 世界で使える!世界150カ国以上のATMで簡単にご利用いただけます。

⑤:ポイントがたまりやすい

いつもの利用でポイント5倍

- セブンイレブン

- ローソン

- ファミリーマート

- マクドナルド

- 貯まったポイントは三井住友カードのワールドプレゼント景品に交換!

- 「iD」なら、コンビニ・自販機の利用でもポイントが貯まる!

- 「マイ・ペイすリボ」ご登録でお得にポイント!リボ払いでお支払いいただくと、ポイントが+1ポイント!

- ポイントUPモール経由なら、ポイントが最大20倍貯まる!

- 「いつものお買物も、支払う度にポイントが貯まる!現金払いでは貯まらなかった、公共料金の支払いや、携帯電話、プロパイダー料金、そのほか食費などの生活費にも、ポイントが貯まります。それをポイント移行や、マイル、キャッシュバック、景品などに交換できれば、とてもお得です。

また電子マネーiDの利用でもポイントが貯まるので、日常のコンビニや自動販売機での決済もポイント獲得の機会になります。

また、「ポイントUPモール」は経由するだけでポイントアップ、「ココイコ!」はお店に行く前にエントリーするだけで、ポイントアップやキャッシュバックが受けられるので、上手にご利用いただければ、何倍もポイントが貯まり、未来への貯蓄につながります!

今後いつでも ワールドプレゼントのポイントが通常の5倍貯まります。

⑥:電子マネーiDが便利

iDは「iD」のマークのあるお店でカードや携帯機器をタッチするだけでお支払いができるチャージ不要の電子マネーです。「三井住友カード iD」の年会費・発行手数料は無料です。

3つのポイント

- 事前のチャージが不要な電子マネーだから便利:「iD」は面倒なチャージが必要ございません。「iD」利用代金はクレジットカードの利用分と合算でのお支払いとなります。

- コンビニや自動販売機でもサッとかざして買物利用:「iD」は身近なお店でご利用になれ、サインも不要で便利です。一部、暗証番号の入力が必要な場合があります。

- 少額決済でもポイントが貯まる:ポイントが貯まるので、現金払いよりも断然お得です。貯めたポイントは、iDバリューに交換するのがおトク!iDバリューとは、「三井住友カード iD」のご利用代金にキャッシュバック(充当)できるサービスです。

新社会人におすすめランキング!

| 項目名 |         |

|---|---|

| 入会基準 | 満18歳~25歳までの方*高校生は除く。 |

| 年会費 | 初年度:無料 翌年度以降無料*前年1回以上のご利用があれば(ご利用が無い場合、税抜1,250円+税) |

| 発行まで | ネット申し込みで:最短翌営業日 |

| ご利用可能枠 | 10~80万円(学生 10~30万円) |

| 項目名 |         |

|---|---|

| 入会基準 | 満18歳以上*高校生は除く。 |

| 年会費 | 初年度:無料 翌年度以降条件により無料*通常年会費 税抜1,250円+税*学生は在学中無料 |

| 発行まで | ネット申し込みで:最短翌営業日 |

| ご利用可能枠 | 10~80万円(学生 10~30万円) |

| 項目名 |         |

|---|---|

| 入会基準 | 満18歳以上*高校生は除く。 |

| 年会費 | 初年度:無料 条件により無料(通常年会費税抜1,500円+税)学生は卒業予定年まで税抜250円+税 |

| 発行まで | ネット申し込みで:最短翌営業日 |

| ご利用可能枠 | 10~80万円(学生 10~30万円) |

| 項目名 |         |

|---|---|

| 入会基準 | 満18歳以上の方:高校生は除く。 |

| 年会費 | 初年度:無料 翌年度以降条件により無料*通常年会費 税抜1,250円+税*学生は在学中無料 |

| 発行まで | ネット申し込みで:最短翌営業日 |

| ご利用可能枠 | 10~80万円(学生 10~30万円) |

デビュープラスカード

■18~25歳限定の若年層向けクレジットカード

大学生のファーストカードとして新社会人になるタイミングで多くの方が入会しているクレジットカードです。

(1)大学生へのファーストカード

- シンプルな機能と銀行系の安心なカードを1枚は所有しておくべき!

- 大学生活の留学や旅行に1枚はVISAカードを持っておくべき!

(2)新社会人になるタイミング

- 社会人になると会社の飲み会や、接待の場で、クレジットカード決済の場面が増えるますよ。

- 持っていて恥ずかしくないカードを1枚は所有するべきである!

■プライムゴールドカードへの自動切替(26歳になった後の最初の更新月)

ステータスカードを将来所有するにあたり、若いうちからデビュープラスカードに入会しクレジットカードヒストリーを積み上げておくことで、プライムゴールドに自動切替がされます。

審査の厳しいステータスカードでも簡単に持てます。→「将来のために、持つべきカード」といえます。

プライムゴールドカードへの切替えを希望しない方は、クラシックカードへのお切替えもできます。

新社会人・ビジネスマンにおすすめランキング!

| 項目名 |         |

|---|---|

| 入会基準 | 満18歳以上*高校生は除く。 |

| 年会費 | 初年度:無料 翌年度以降:条件により無料(通常年会費税抜1,250円+税)学生は在学中無料 |

| 発行まで | ネット申し込みで:最短翌営業日 |

| ご利用可能枠 | 10~80万円(学生 10~30万円) |

20歳以上向けのゴールドカード海外・国内の旅行損害保険(最高5,000万円)、ショッピング補償(年間300万円まで)が付帯!全国主要空港の空港ラウンジサービスが使える!

| 項目名 |         |

|---|---|

| 入会基準 | 満20歳以上30歳未満で、ご本人に安定継続収入のある方:満30歳になった後、最初のカード更新時よりゴールドカードにランクアップします。 |

| 年会費 | 初年度:無料 翌年度以降:税抜5,000円+税*翌年度以降も最大1,500円(税抜)まで割引(条件付) |

| 発行まで | ネット申し込みで:最短翌営業日 |

| ご利用可能枠 | 50~200万円 |

| 項目名 |         |

|---|---|

| 入会基準 | 原則として、満30歳以上で、ご本人に安定継続収入のある方*ゴールドカード独自の審査基準により発行させていただきます。 |

| 年会費 | 初年度:無料 翌年度以降:税抜10,000円+税*翌年度以降も最大4,000円(税抜)まで割引(条件付) |

| 発行まで | ネット申し込みで:最短翌営業日 |

| ご利用可能枠 | 50~200万円 |

まとめ

今の世の中は、カードが必要とされます。カード選びには年会費無料、ステータス、セキュリティ(安心・安全)、ポイント制度、マイルが貯まる、海外旅行傷害保険、電子マネーが選択基準となります。

- 安心・信頼のVisaブランド

- 充実のサービスなのに年会費を無料にできる

- セキュリティ面が抜群

- 海外旅行に安心

- ポイントが貯まりやすい

- 電子マネーiDが便利(ApplePay対応)

世界のカードの世界でこのVISAのシェアを見れば一目瞭然ですよね。

ずばり、VISAカードをお勧めします。VISAと言えば、三井住友カードですね。

海外で、万が一の問題に対処できないカードを持つよりか、海外で安心できるカードを持ちたい方には、三井住友VISAカードをお勧めです。

書ききれなかったサービス!

えっ!世界シェアNO‐1とNO-2のダブル?『デュアル発行』

①:VisaとMastercardの2種類を!

三井住友カードはNo.2のMastercardもお取り扱いしています。

希望される方は『デュアル発行』というサービスがあります。VisaとMastercardの2種類を同時にお持ちいただけます。

年会費について

Visa、Mastercard、どちらのクレジットカードも世界各国で、ほとんど同じように利用することができますが、国や地域によってどちらか一方のブランドのみご利用できる場合があります。両方持つことで、世界中どこでも安心してクレジットカード決済ができます!「デュアル発行」を利用すれば、2枚目の年会費は割引になってお得です。

②:空港ラウンジ(ゴールド・プライムゴールドカードのみ)

羽田空港、伊丹空港をはじめとした全国28の空港ラウンジで、ソフトドリンクご提供などのサービスを受けられます。

③:サービス一覧

- 海外レンタカー優待サービス(ハーツ・パジェット)

- 世界のお得なお店ガイド

- GlobePass

- 海外おみやげ品宅配サービス

- アジアで使えるお得なクーポン

- 韓国国民銀行両替手数料優遇サービス

- 空港宅配サービス

- 手荷物預かりサービス

- レンタルモバイルサービス

- スーツケースレンタルサービス海外で便利なカード

- 三井住友銀聯カード

- VJデスク

- 海外おみやげ品宅配サービス

④:ご旅行中のもしものとき困ったときは

- 海外編:海外でも日本語でサポート(VJデスク)

- 国内保険:国内旅行傷害保険、航空便遅延保険(海外・国内)

- 海外保険:海外旅行傷害保険/家族特約、航空便遅延保険(海外・国内)、海外旅行保険「ネットde保険@とらべる」

⑤:リボ払い専用カード

使う度、うれしい。年会費永年無料カード!

・ポイントが通常の2倍

・年会費永年無料

・お支払い方法は「マイ・ペイすリボ」

・お買物安⼼保険付き

・年会費永年無料!

詳しくはコチラ!![]()

⑥:高校生がクレジットカードを持つ方法

それは、クレジットカードの「家族カードを作る」という方法です。

原則的に高校生は家族カードを使用することができません。しかし、留学など「海外で使用する」という前提がある場合はその限りではございません。

三井住友カードにおける家族カードのお申し込みは「原則として高校生を除く満18歳以上のお子さま」となっていますが、「海外留学など海外でカードを利用する場合は「中学生を除く満15歳~18歳のお子さま」もお申し込み可能としています。

ですから、帰国後は使うことができないというデメリットはあります。なお、家族カードのお申し込みには確認書類が必要ですから、まずは家族が本会員となっているクレジットカード会社のサポートデスクや入会案内デスクに問い合わせましょう。

子供に現金を持たせたくなければ、クレジットカードではなく「デビットカードを作る」という方法もあります。

デビットカードは、見た目はもちろん、カード1枚あれば現金を持たずに買物できるという感覚も、クレジットカードとほとんど変わりません。登場した当初は、知名度が低く利用できる店舗も限られていました。しかし、現在ではクレジットカードと遜色なく利用できるようになりました。もちろん、インターネットショッピングでも利用できます。

最後までご覧いただき、ありがとうございました。